知って得するお役立ちガイド

guide

- ファイナンス

みなさん、こんにちは。

COMG! ファイナンスサービスグループの斎藤愛子 です。

COMG! では、

【本当に必要な人に、本当に必要な情報を!】

というミッションのもと

誰でも実践可能で、

お金と賢く付き合う方法 をお伝えしています。

生命保険に毎月〇万円。

でも将来のための貯金はゼロ?

日本人がおちいりやすい

“保険依存” という落とし穴

「毎月2万円近く

生命保険に払っているけど、

将来のための貯蓄や資産形成は

ほとんどできていなくて…」

お金の勉強会に参加される方の中には、

こんな相談をされる方が少なくありません。

これ、決して特別な話ではありません。

実は、日本人の多くが

「保険=備え」と考えすぎて、

将来の資産形成が後回しに

なっている傾向があるのです。

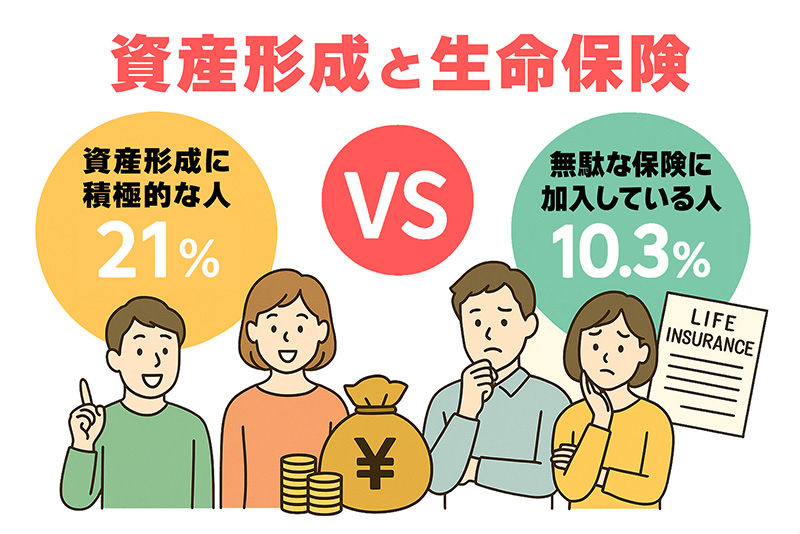

💡なぜ日本人は「保険好き」なのか?

🔍 こんなデータがあります:

日本人の約8割が生命保険に加入しており、

1世帯あたりの年間保険料は

約38万円(※生命保険文化センター調査)

一方で、資産形成 (投資やつみたて) の

意識や実行率は、先進国の中で

非常に低い水準にとどまっています。

その背景には、

日本独自の価値観や歴史的な不安があります。

✅「保険に入っておけば安心」という文化

✅「投資=危ない」というイメージ

✅ 将来の医療や介護が不安だけど、知識がない

結果として、

「備え」はしているつもりでも、

お金が “寝てしまっている” 状態に

なっている人が多いのです。

👀たとえば、こんなケース…

ある女性 (40代) は、

以下のような保険に加入していました:

• 医療保険:月 6,000円

• がん保険:月 4,000円

• 終身保険:月15,000円

• 合計:月25,000円 (年間30万円)

内容を見直してみたところ、

過剰な重複保障や不要な終身保険が判明。

必要最低限の保険に整理しただけで、

月15,000円が浮きました。

その分をつみたてNISAに回せば、

20年間で約500万円以上になる可能性も

あります (※年利3〜5%想定) 。

🔮保険は「必要最低限」でいい

私たちが伝えたいのは、

「保険をやめましょう」ではありません。

本当に大切なのは、

✅ 自分にとって “何がリスク” かを知ること

✅ 必要な保障とそうでないものを見分けること

✅ 将来に向けて「増やす仕組み」を持つこと

つまり、守りだけでなく、

「攻め」の視点 (資産形成) も持つ

ことが大切なのです。

🔮資産形成を始めるって、難しそう…?

いえいえ、難しくありません。

今は、少額から始められる制度

(つみたてNISA・iDeCoなど) や、

手軽に管理できるアプリ、

サポートしてくれる講座もあります。

そして何より、

お金について「知っている」ことが

安心感につながります。

お金の勉強会 で

“正しく知る”ところから始めよう🌱

✔ 保険の見直し方法がわかる

✔ 家計の流れを見える化できる

✔ 資産形成の一歩を具体的にイメージできる

✔ 少人数だから質問もしやすい

実際に勉強会で話を聞いたことで、

「こんなに保険に入ってたなんて!」

「まずは月20,000円、

投資に回してみようと思います」

という気づきや行動に

つながる方が増えています。

お金と向き合うことは、

未来の自分へのプレゼント

「保険に入ってるから大丈夫」ではなく、

「私は、自分のお金をちゃんと

管理できている」という

安心感を手に入れるために。

あなたも、

“なんとなく払っている保険” を

見直すことから、

将来の資産形成を始めてみませんか?

お金の勉強会の参加はこちら ↓

※お金の勉強会については こちら をご参照ください。